限貸令是什麼?

中央銀行為了防止房市過熱所採取的措施——限貸令(正式名稱為選擇性信用管制),意思是央行針對特定地區、特定用途或族群(例如投資客、非自住購屋者),限制銀行的放貸條件來抑制過度投機與資金炒作,例如:

- 降低放款成數

- 提高自備款比例

- 縮短貸款年限

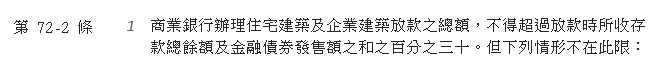

根據《銀行法》第72-2條規定銀行對不動產(房貸、建築、土地)放款的總額,不可以超過30%的存款。

也就是說,當A銀行的存款有100萬,那它在不動產的放款總金額就不可以超過30萬元,避免資金過度集中承擔的風險過高。當一家銀行的不動產放款額度接近30%,我們就會說「滿水位」。

但是如果遇到這些情況,就不適用《銀行法》第72-2條:

- 經過政府核准的「購屋儲蓄貸款」,如新青安(在今年9月正式列為不受第72-2條限制)。

- 由央行提撥新300億元的郵政儲金轉存款給銀行辦理,鼓勵無自用住宅的民眾購屋。

- 利用國發會中長期資金提供放款,擴大房貸的供給。

- 由政府中長期資金支援,協助企業興建或購置建築物,促進產業發展。

- 受政府委託,辦理特定住宅相關的放款業務,讓政府可以順利推動的住宅政策。

限貸令最早是在2020年推出,央行會根據當時房市情況做出政策的變動,目前最新的政策為「第七波信用管制」。

第七波央行限貸令的信用管制政策

台灣房價一直高居不下,加上新青安貸款政策的推出,又進一步刺激市場買氣,為了遏止房市過熱現象,央行在2024年9月20日開始實施「第七波限貸令」,也被稱為「史上最嚴」的房市管制政策。

第七波央行限貸令政策

第七波央行限貸令政策主要針對無房貸有房屋者、第 二 戶購屋者與其他管制進行內容修改。

這次政策影響最大的兩個重點:

- 取消寬限期:借款人不再享有初期的只還息期,拿到貸款後就要開始攤還本息,還款的壓力變大。

- 貸款成數下降:降低房貸的貸款額度,也就是說自備款必須提高,讓借款人的資金壓力增加。

第七波信用管制鬆綁措施整理表格:

| 申請資格 | 第七波修正前 | 第七波修正後 |

| 無房貸有房屋的人 | — | 貸款成數最高達8成(未更改)、取消寬限期 |

| 購買第二戶的人 | 特定區域的最高貸款成數6成、無寬限期 | 全國適用最高貸款成數5成、無寬限期 |

| 購買三戶以上房屋的人 | 最高貸款成數4成、無寬限期 | 最高貸款成數3成、無寬限期 |

| 購置高價住宅貸款 | ||

| 公司法人購買住宅 | ||

| 餘屋貸款 | 最高貸款成數4成 | 最高貸款成數3成 |

1.無房貸有房屋的人:購屋人名下已有一戶房屋,且沒有房貸,想購買第二戶房屋。

| 貸款成數 | 寬限期 |

| 首購最高可貸到8成 | 取消寬限期 |

常見迷思:名下有房屋為什麼第二戶房屋算是「首購」?

因為銀行認定的首購資格是看「有無房貸」,而非「有無房產」,因此首購不等於第一次買房。只要你名下的房屋沒有房貸,那購買第二戶房屋就是首購!

2.購買第二戶的人:名下已有一戶房屋且有房貸,想再買第二戶房屋。

- 第六波信用管制

在特定縣市(台北市、新北市、桃園市、新竹縣市、台中市、台南市、高雄市)購買第二戶房屋時,最高貸款成數6成。

| 貸款成數 | 特定縣市 | 寬限期 |

| 最高可貸到5成 | 不針對特定縣市,全國皆比照規定辦理 | 無寬限期 |

3.其他管制:包含三戶以上購屋者、公司法人、購置高價住宅(豪宅)者與餘屋貸款。

- 三戶以上購屋者:名下已有兩戶房屋、房貸,想購買第三間房屋。

- 公司法人購買住宅:以公司名義(非個人)購買住宅,可作為員工宿舍、出租或其他特定用途使用。

- 購置高價住宅:購買高價位的房屋。

- 餘屋貸款:建商以已蓋好但尚未售出的房屋名義向銀行申請貸款,通常用於資金周轉。

- 修正前:

三戶以上購屋者、公司法人、購置高價住宅者與餘屋貸款的最高貸款成數4成。

| 貸款成數 | 寬限期 |

| 最高可貸成數降至3成 | 無寬限期 |

限貸令的影響:尤其針對第二戶限貸令

這波限貸令影響最大的族群是多屋族,尤其是第二戶購屋者。除了貸款的成數下降,範圍也從原本的特定區域擴大至全國;名下有房但無貸款的也被取消寬限期。究竟第七波信用管制對購屋造成哪些實際影響:

名下有房子的人,再購屋的成本會上升

不只表面上的資金成本增加,限貸令也提高了多屋族的隱藏成本:

| 影響項目 | 說明 |

| 貸款成數下降 | 貸款額度減少,意味著購屋人需要拿出更多自備款,直接增加購屋成本。 |

| 寬限期取消 | 過去可以先只繳息,延後本金還款的壓力,取消後,撥款後就要立刻攤還本息,每月負擔變高,現金壓力增加。 |

| 時間成本增加 | 限貸令實施同時也會改變了銀行的風險評估方式與放款策略,審核門檻變得更嚴格,放款速度也會被影響,形成「排隊潮」。 |

| 資金占用成本 | 拿出更多現金買房,相當於把流動資金鎖在房產上,失去了其他投資或理財的機會。 |

| 高利率風險 | 銀行的風險評估變嚴謹,可能會以低額度或高利率方式,來降低風險。 |

綜合來看,這些資金、時間與隱性成本的增加,使多屋族再購屋的總成本都會大幅上升。

引導資源給沒有自用住宅的人

第七波限貸令的主要目的是避免銀行資金過度流向投機或囤房行為,透過降低貸款成數,抑制投資客與囤房族的炒房買氣,將房貸資源更多留給真正沒有自用住宅需求的人,幫助首購族或換屋族更容易取得貸款。

房貸放款金額下降,購屋只能考慮其他貸款

隨著第七波限貸令實施,銀行對第二戶以上房屋的房貸成數下降,購屋者可能需要透過其他方式補足資金或調整貸款策略,主要有兩種情況:

1.以其他貸款補足房貸資金缺口

- 房屋增貸或轉增貸:若名下有其他房產,可透過增貸或轉貸方式來籌措資金。

- 二胎房貸:在原本房貸之外,再向銀行或其他金融機構貸第二筆房貸。

- 個人信用貸款:可以用來補不足的部分,但利息比較高、還款期短,銀行對用途也會管得比較嚴。

- 新青安貸款:符合資格的首購族可以申請,審核比較簡單,也不受限貸令影響。

2.放棄房貸,尋求其他貸款

所核貸的額度過低,導致購屋者無法負擔,才會考慮放棄房貸,轉而尋求其他貸款方案或管道。

- 民間貸款公司:相較銀行,門檻較寬鬆、放款速度快,而且貸款額度彈性較大,是購屋者填補資金缺口的另一個選擇。

以其他貸款補足房貸資金缺口雖能解決資金不足,但會增加還款壓力,需同時背負兩筆或多筆貸款;放棄房貸轉向民間貸款雖放款快速、門檻低,但利率較高,手續費多,且安全性不如銀行。

央行限貸令對於首購族、換屋族、繼承者與已簽約者

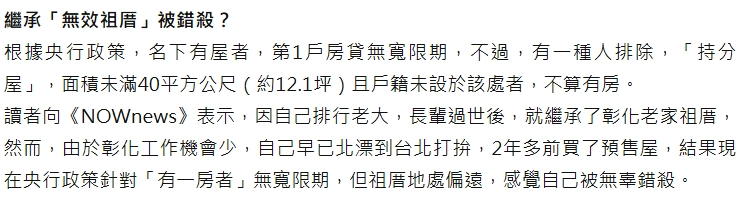

第七波限貸令原本是為了抑制囤房、炒作,但發布後引發爭議,不少民眾遭「誤殺」。對不同族群的影響如下:

首購族

第七波限貸令對於首購族來說其實沒什麼太大影響,但是政府為了打房仍會有一些政策會讓首購族受到間接影響,如:

- 銀行審核門檻提高

- 放款速度可能變慢

有哪些人屬於首購族:

- 名下雖然有房但沒有房貸

- 名下沒有任何房屋

- 名下有繼承房產,但已賣掉

三大豁免族群

政府於113年10月9日宣布鬆綁,排除以下三類對象不受限貸令的限制。

1.繼承房產者

有些人只是被動繼承家人留下的房屋,但因名下出現房產或房貸,就會被視為已有房屋,導致自身權益受限:

- 繼承房屋無房貸,被歸類為「無房貸有房屋者」取消寬限期

- 繼承房屋有房貸,被歸類為「第二戶」貸款成數下降、無寬限期

寬鬆措施>>繼承取得的房屋、房貸不計入「本規定」的房屋數以及房貸戶數。

2.有換屋需求者

即使有換屋需求,名下已有房屋的人,也會被視為已有房屋者,進而影響房屋的貸款成數、寬限期。

寬鬆措施>>與銀行簽屬承諾,新申辦的第一或第二戶購房貸款(非高價住宅)可排除限貸規定,並需在撥款後 1 年內將舊屋出售並完成產權移轉,不得透過轉貸規避。

換句話說,如果你是為了要換屋(會賣掉舊屋)就不列入限貸令規定中,無論是首購還是名下已有一戶、要買第二戶的人,其貸款成數最高8成,也不會有寬限其上的限制。

📢114年9月最新消息,出售原有房屋的期限由1年內延長到18個月(1年半內),讓換屋族在時間上彈性不少。

3.已簽訂購屋合約者

第七波限貸令公布隔天就生效,讓那些在政策前已簽合約或付訂金,但房貸還沒核准的人,也受到影響。

寬鬆措施>>符合換屋族或繼承者條件者,也不計入第七波信用管制措施。

央行限貸令的目的

前面介紹了限貸令的政策和限貸令對申請房貸人的影響,那到底為什麼要有「限貸令」?限貸令在房市經濟扮演怎樣的角色?

以第七波限貸令的引爆點——新青安為例子,這個政策以低利率、高貸款額度、長還款期限與寬限期等特色吸引超過12萬人(截自114年6月)申請,當越來越多人購買房屋,房價就會上升,若缺乏管控,就有形成房地產泡沫化的風險。

限貸令的目的,就是為了遏止房價持續飆升,讓房市發展更穩健。

抑制炒房

投機炒房,簡單來說,就是把房子當投資工具,因為房價長期上漲,投資客可以透過買賣賺取價差。投資客通常會短期買賣或多屋持有,而這些行為都會推高房價。

限貸令如何抑制炒房:

提高買房門檻、收緊貸款審核,會讓投資客手上的現金壓力變大,降低他們投機的意願,整個市場的投機氣氛也會趨緩。

減少借貸或過度投資房地產

過去美國次貸危機,次級貸款的推出,促進更多的人貸款買房子,國家房市貸款越多,越容易產生房市泡沫。

透過限貸令提高貸款門檻、收緊審核標準,銀行放款速度下降,房貸數量減少,資金更多留給真正沒有自用住宅需求的人,降低投機和過度投資的風險。